手机访问:wap.265xx.com

手机访问:wap.265xx.com8月16日新干线要闻早餐

国际动态

1、国家外汇局:7月银行结汇14833亿元人民币

国家外汇管理局:2022年6月,银行结汇15666亿元人民币,售汇15270亿元人民币,结售汇顺差397亿元人民币。2022年1-6月,银行累计结汇86116亿元人民币,累计售汇80663亿元人民币,累计结售汇顺差5454亿元人民币。2022年7月,银行结汇14833亿元人民币,售汇14894亿元人民币。2022年1-7月,银行累计结汇100950亿元人民币,累计售汇95556亿元人民币。

2、中国美债持仓六月减少130亿美元

当地时间周一,美国财政部发布截至今年6月的国际资本流动报告,数据显示中国的美债持仓延续此前的减持节奏。根据最新数据,中国的美债持仓在今年6月下降至9678亿美元,环比下降130亿美元,为连续第七个月下降。而在今年5月,中国的美债持仓自2010年5月以来首度跌破万亿美元关口。

3、日本二季度GDP恢复至疫情前水平

日本政府周一公布的数据显示,第二季度GDP同比增长2.2%,标志着由于私人消费强劲,日本经济连续第三个季度实现增长。这使日本经济规模达到542.1万亿日元,高于疫情爆发前2019年底的水平。第一季度GDP数据被从之前的收缩修正为扩张。

4、报道:日本国家债务和人均负债均刷新历史纪录

日本财务省日前发布的数据显示,截至6月底,对国债、借款、政府短期证券进行合计计算的“国家债务”达到1255.1932万亿日元(约合9.4万亿美元)。比3月底增加13.9万亿日元,刷新历史最高纪录。按人口进行简单计算,人均负债首次超过1000万日元,呈现出债务不断膨胀、对加息抵抗力较弱的财政结构。

5、全球电子商务收入或将首次出现萎缩

据报道, 媒体数字市场展望最新预测下调了2022年全球电子商务收入预期。受供应链问题和通胀影响,全球电子商务收入预计将在2022年首次同比萎缩,较2021年下降2.5%。全球电子商务行业需要克服全球经济衰退风险以及失业率上升风险的障碍。

6、美国纽约联储制造业指数暴跌

8月15日,美国8月纽约联储制造业指数降至-31.3,为2020年5月以来新低,预期为5.5,前值为11.1,该指数暴跌了大约42个点,是这一经济活动指标有记录以来的第二大月度跌幅。最大的跌幅出现在2020年4月,当时美国经济因新冠疫情遭受重创。

7、美国房屋建筑商信心连续第八个月下降

据报道,一项调查显示,美国高房价和高利率导致8月份房屋建筑商信心连续第八个月下降。美国全国房屋建筑商协会/富国银行房地产市场指数本月下跌6点,自2020年5月以来首次转为负值。

8、预计加拿大7月CPI将从8.1%降至7.8%

有分析机构预计,加拿大7月份CPI年率将从6月份的8.1%降至7.8%,因为能源价格下降,且基数效应加大影响着总体通胀。食品价格和租金应会从6月份的疲弱表现中反弹,而抵押贷款利息成本也将强劲上涨。预计核心通胀率将保持在5.0%附近。CPI的缓和应该会帮助市场定价加拿大央行的鹰派表现已达峰值。

9、巴西国家石油公司一个月内第三次下调汽油价格

巴西国家石油公司(PBR.N)当地时间8月15日表示,从本月16日起,该公司出售给经销商的汽油价格从每升3.71雷亚尔(约合4.86元人民币)下调到每升3.53雷亚尔(约合4.62元人民币),降价幅度为4.85%,其他燃油价格保持不变。这是巴西国家石油公司在一个月内第三次宣布下调汽油价格。此前在7月20日和7月29日,该公司对出售给经销商的汽油连续两次降价,降幅分别为4.9%和3.88%。

10、德国天然气税即将开征

德国行业和政府消息人士称,德国即将征收的天然气税据悉将设定在每千瓦时2-3欧分。德国此举旨在将替换俄罗斯天然气的高昂成本分摊到所有终端消费者。对于一个普通的四口之家来说,如果每千瓦时征收2欧分的税,每年将增加约400欧元的额外费用;若按3欧分计算,每年的额外费用约为600欧元。预计德国天然气市场运营商Trading Hub Europe将于周一晚些时候公布征税计划成本。8月4日,德国内阁同意从2022年10月至2024年4月征收该税。

11、沙特在俄乌爆发冲突前后向俄罗斯能源企业投资5亿美元

沙特阿拉伯王国控股公司在一份文件中披露,在今年2月22日至3月22日期间(即2月24日俄乌冲突爆发前后),该公司分别投资了俄罗斯天然气工业股份公司(约3.6亿美元)、俄罗斯石油公司(约5千万美元)和卢克石油公司(约1亿美元),即购买这些公司发行的股票。该公司称,这些属于其一项规模达34亿美元的三年投资计划的一部分。

12、今年上半年泰国为全球头号橡胶出口国

泰国农业与合作社部部长顾问阿隆功(Alongkorn Ponlaboot)日前表示,今年上半年,泰国成为世界最大橡胶出口国,橡胶出口量达219万吨,创汇705亿泰铢(约合近20亿美元)。中国是泰国橡胶和橡胶制品最大出口市场,占商品出口量的近一半(49%)。今年前6月,中国已从泰国进口142万吨橡胶和合成橡胶,同比增长5.37%。

13、泰国多举措推广电动汽车

泰国政府日前批准了两项新的税收优惠政策,以促进电动汽车的推广,并助力泰国打造电动汽车生产基地。按照泰国政府的目标,到2030年,泰国电动汽车年产量将达到75万辆,占泰国汽车总产量的30%。另外,泰国政府还计划未来几年吸引4000亿泰铢(1泰铢约合0.19元人民币)的投资,力争到2036年实现120万辆电动汽车的产能。

14、经济学家:欧元区经济衰退的可能性目前超过50%

经济学家表示,因能源短缺可能推动本已创纪录的通胀水平进一步走高,欧元区经济衰退的风险已达2020年11月以来的最高水平。经济产出连续两个季度萎缩的概率从上次调查中的45%上升至60%,高于俄乌冲突前的20%。德国经济可能最早从本季度开始陷入停滞。不断上升的生活成本正在损害欧元区企业和家庭,俄罗斯的能源威胁将使这个问题在今年最后几个月进一步恶化。此外,严重干旱导致今年夏天欧洲河流水位下降,加剧了供应瓶颈。目前欧元区通胀预期平均接近8%,约为欧洲央行目标的四倍,明年料为4%。

15、欧洲电价飙至新高

随着天然气价格继续上涨,欧洲电力价格飙升至新高,能源危机进一步加剧。根据欧洲能源交易所的数据,德国一年后交付的电力合同价格上涨3%,至每兆瓦时474欧元,几乎是去年同期的六倍,且在过去两个月里翻了一番。

16、全球楼市挨个见顶

随着全球央行在加息的道路上越走越远,贷款利率迅速上升,楼市需求受到抑制,从欧洲到亚洲再到拉丁美洲,房地产市场正在迅速降温。高盛预测,由于美联储加息推高抵押贷款利率,在今年剩下的日子里,美国房价的涨幅可能为负。

17、美股周一小幅收高

主要股指延续上周涨势。市场继续关注全球经济衰退风险,并等待美国零售巨头财报以及7月零售销售数据。道指涨151.39点,涨幅为0.45%,报33912.44点;纳指涨80.87点,涨幅为0.62%,报13128.05点;标普500指数涨16.99点,涨幅为0.40%,报4297.14点。

18、原油期货收跌2.9%

美国WTI原油期货价格周一下跌并收在每桶90美元之下,创一周多来的最低水平。纽约商品交易所9月交割的西德州中质原油(WTI)期货价格收跌2.68美元,跌幅为2.91%,报收于89.41美元。按照最活跃活跃计算,周一WTI原油期货创8月5日以来的最收盘价。

19、黄金期货周一收盘跌破1800美元关口

纽约黄金期货价格周一收在每盎司1800美元之下,并创一周以来的最低收盘价。分析师认为,造成周一黄金期货价格下跌的部分原因是美元走强。截止周一发稿,ICE美元指数(DXY)上涨了0.8%。纽约商品交易所12月交割的黄金期货价格下跌17.40美元,跌幅为1%,收于每盎司1798.10美元。按照最活跃合约计算,周一黄金期货价格创8月5日以来的最低收盘价。

20、股市及外汇行情一览表

国内财经

1、1—7月份全国固定资产投资(不含农户)增长5.7%

1—7月份,全国固定资产投资(不含农户)319812亿元,同比增长5.7%。其中,民间固定资产投资178073亿元,同比增长2.7%。从环比看,7月份固定资产投资(不含农户)增长0.16%。

2、7月份规模以上工业增加值增长3.8%

7月份,规模以上工业增加值同比实际增长3.8%。从环比看,7月份,规模以上工业增加值比上月增长0.38%。1—7月份,规模以上工业增加值同比增长3.5%。

3、2022年7月份社会消费品零售总额增长2.7%

7月份,社会消费品零售总额35870亿元,同比增长2.7%。其中,除汽车以外的消费品零售额32046亿元,增长1.9%。1—7月份,社会消费品零售总额246302亿元,同比下降0.2%。其中,除汽车以外的消费品零售额221332亿元,增长0.2%。

4、1—7月份全国房地产开发投资下降6.4%

1—7月份,全国房地产开发投资79462亿元,同比下降6.4%;其中,住宅投资60238亿元,下降5.8%。1—7月份,商品房销售面积78178万平方米,同比下降23.1%,其中住宅销售面积下降27.1%。商品房销售额75763亿元,下降28.8%,其中住宅销售额下降31.4%。1—7月份,房地产开发企业房屋施工面积859194万平方米,同比下降3.7%。其中,住宅施工面积607029万平方米,下降3.8%。房屋新开工面积76067万平方米,下降36.1%。

5、国家统计局:7月份国民经济延续恢复态势

国家统计局表示,总的来看,7月份高效统筹疫情防控和经济社会发展各项政策持续显效,国民经济延续恢复态势。但也要看到,世界经济滞胀风险上升,国内经济恢复基础尚不牢固。下阶段,要坚持以习近平新时代中国特色社会主义思想为指导,坚持稳中求进工作总基调,按照疫情要防住、经济要稳住、发展要安全的要求,进一步高效统筹疫情防控和经济社会发展,抓住经济恢复关键期,着力扩大国内需求,着力稳就业稳物价,有效保障和改善民生,巩固经济恢复基础,保持经济运行在合理区间。

6、统计局:就业形势总体稳定

1-7月份,全国城镇新增就业783万人。7月份,全国城镇调查失业率为5.4%,比上月下降0.1个百分点。本地户籍人口调查失业率为5.3%;外来户籍人口调查失业率为5.5%,其中外来农业户籍人口调查失业率为5.1%。16-24岁、25-59岁人口调查失业率分别为19.9%、4.3%。31个大城市城镇调查失业率为5.6%。全国企业就业人员周平均工作时间为48.0小时。

7、统计局:7月份发电量8059亿千瓦时

国家统计局:电力生产增速加快。7月份,发电8059亿千瓦时,同比增长4.5%,增速比上月加快3.0个百分点,日均发电260.0亿千瓦时。1—7月份,发电4.77万亿千瓦时,同比增长1.4%。

8、央行开展1年期MLF操作4000亿元

央行:为维护银行体系流动性合理充裕,2022年8月15日人民银行开展4000亿元中期借贷便利(MLF)操作(含对8月16日MLF到期的续做)和20亿元公开市场逆回购操作,充分满足了金融机构需求。中期借贷便利(MLF)操作和公开市场逆回购操作的中标利率均下降10个基点。本周有100亿元7天期逆回购和6000亿元1年期MLF到期。其中,周一至周五各有20亿元7天期逆回购到期,此外周二有6000亿1年期MLF到期。

9、央行MLF利率意外下调10个基点

市场人士普遍指出,8月MLF利率下调,意味着当月贷款市场报价利率(LPR)报价的定价基础发生变化,加之近期银行资金成本也在较快下行,预计8月LPR报价下调概率增大。市场人士指出,8月份以来的商品房每日成交数据显示商品房销售仍较弱。为了维护房地产平稳健康发展,未来地方政府将继续因城施策逐步放松楼市政策,5年期以上LPR或有15bp以上的调降空间。

10、交通运输部:7月公路客运量同比下降25.3%

交通运输部8月15日发布7月交通运输行业主要统计指标。2022年7月,公路客运量34184万人,同比下降25.3%;公路旅客周转量251.5亿人公里,同比下降28.9%;公路货运量327390万吨,同比下降3.8%;公路货物周转量5957.6亿吨公里,同比增长1.7%。7月,全国港口旅客吞吐量428万人,同比下降18.6%;货物吞吐量134002万吨,同比增长5.7%;集装箱吞吐量2636万TEU,同比增长11.2%。

11、全国7月港口货物吞吐量同比增长5.7%

8月15日,交通运输部发布7月交通运输行业主要统计指标。数据显示,7月份公路水路交通固定资产投资达2591亿元,同比增长7.5%。其中公路投资2452亿元,同比增长6.8%。全国港口货物吞吐量7月为134002万吨,同比增长5.7%,集装箱吞吐量完成2636万标箱,同比增长11.2%。7月份,水路货运量完成73899万吨,同比增长7.2%。公路货运量完成327390万吨,同比下降3.8%。

12、业内人士:预计本月LPR大概率将同步下行

业内人士普遍认为,MLF和逆回购利率双双下行释放出货币政策发力稳增长、加大逆周期调节力度的信号。在MLF利率下行的背景下,预计本月LPR(贷款市场报价利率)大概率将同步下行,并进一步带动实体经济融资成本下行。(经济参考报)

13、湖南电网最大负荷再创历史新高

湖南省气候中心监测数据显示,近30天全省平均气温30.5℃,较常年同期偏高1.7℃,居1961年以来历史同期第三高位。数据显示,8月15日下午2:30,湖南全省电力负荷达到3950万千瓦,再创历史新高。

14、四川电力保供面临最严峻局面

继8月11日、14日连续两次召开电力保供工作紧急视频会议之后,8月15日,四川再次召开电力保供调度会。记者从会上获悉,当前,全省电力供需形势已由7月份的高峰时期电力“紧缺”,转变为全天电力电量“双缺”的严峻局面,预计全省最大用电负荷将比去年同期增加25%,可以说电力保供已经进入最严峻最极端的时刻。目前,四川已启动三级保供电调控措施,全力保障民生用电。

15、湖北省普通公路投资创新高

据湖北日报消息,从湖北省公路工作半年形势分析会上获悉,今年上半年湖北省普通公路完成投资318.3亿元,完成年度确保目标的53%,同比增长19.5%,创历史同期最高水平。建成一级公路253.7公里、二级公路347.1公里。

16、江苏:前7个月进出口3.14万亿元

据南京海关统计,2022年前7个月江苏省进出口3.14万亿元,同比增长11.5%,增幅较全国整体水平高1.1个百分点,较上半年提升1.9个百分点,占全国进出口总值的13.3%。其中,出口1.99万亿元,增长14.6%;进口1.15万亿元,增长6.6%。

17、7月一线城市房价环比微涨

国家统计局:7月份,70个大中城市中,新建商品住宅和二手住宅销售价格环比下降城市分别有40个和51个,比上月分别增加2个和3个。7月份,一线城市新建商品住宅销售价格环比上涨0.3%,涨幅比上月回落0.2个百分点;二手住宅销售价格环比上涨0.2%,涨幅比上月扩大0.1个百分点。二线城市新建商品住宅销售价格环比由上月上涨0.1%转为持平;二手住宅销售价格环比下降0.2%,降幅比上月扩大0.1个百分点。三线城市新建商品住宅和二手住宅销售价格环比均下降0.3%,降幅均与上月相同。

18、南京多家银行称未收到降首付通知

针对南京限贷政策放松的传闻,证券时报记者8月15日致电中行、建行、工行、招行等多家银行南京分行或支行贷款部门进行核实,相关工作人员均表示,目前未收到明确调整通知。中行南京分行某客户经理告诉记者,该行目前仍执行原有政策,例如,已有1套房且贷款已结清的再申请房贷,执行5成首付,已有1套房且房贷未结清的再申请房贷执行8成首付。8月12日,网上传出的相关内容显示,南京部分市区下调房贷首付比例。

19、广东惠州首套普通住房首付降至2成

8月15日起,惠州个人住房贷款最低首付比例正式下调,居民家庭首次购买普通住房首付降至两成,对于居民家庭首次购买非普通住房的商业性个人住房贷款,最低首付款比例不低于30%。

证券期货

1、创业板指缩量涨超1%

8月15日,大盘全天低开后震荡反弹,创业板指领涨。总体上个股跌多涨少,两市超2300只个股下跌。沪深两市今日成交额9764亿,较上个交易日缩量231亿。截止收盘,沪指跌0.02%,深成指涨0.33%,创业板指涨1.03%。北向资金全天净买入10.87亿元;其中沪股通净卖出5.84亿元,深股通净买入16.71亿元。

2、两市融资余额减少55.12亿元

截至8月12日,上交所融资余额报8157.76亿元,较前一交易日减少24.0亿元;深交所融资余额报7065.42亿元,较前一交易日减少31.12亿元;两市合计15223.18亿元,较前一交易日减少55.12亿元。

3、两市百元股数量达176只

统计显示,截至8月15日收盘,沪指报收3276.09点,下跌0.02%,A股平均股价为11.65元,个股股价分布看,两市股价超过100元的有176只,股价在50元至100元之间的有314只,股价在30元至50元的有464只。

4、400多款理财产品提前退场

近段时间,有投资者收到了银行的通知,自己购买的银行理财产品提前终止运作。第三方统计数据显示,今年以来,市场共有400多款理财产品提前终止运作,占全部理财产品的1.5%左右,其中大多数为固定收益类产品。根据银行公告,理财产品提前终止运营后,将在约定的几个工作日之内,把投资者的本金及收益返还到原账户。

5、私募证券投资基金总规模 半年缩水0.36万亿元

根据中国证券投资基金业协会发布的最新数据,截至今年7月末,中国私募基金存续规模为20.39万亿元。其中,私募证券投资基金存续规模为5.98万亿元,今年已连续四个月低于6万亿元关口。多位私募人士向《证券日报》记者表示,年内私募基金总规模始终维持在20万亿元上方,但各类基金的规模略有变动。其中,证券投资基金规模不增反降,一方面源于年内新发私募基金产品数量同比下滑,另一方面源于百亿元级私募基金的头部效应有所失灵。

6、国内首个标准仓单登记查询系统上线

郑州商品交易所正式上线国内期货市场首个标准仓单登记查询系统。多位业内人士表示,以往市场上开具虚假仓单进行重复质押或“一物多卖”等违法行为仍时有发生,削弱了市场信心,加剧了中小微企业融资难的问题,而建设和完善标准仓单登记查询系统则能够有效遏制此类违法行为。据悉,标准仓单登记查询系统已于5月19日起面向部分用户试运行,试运行期间用户反馈良好。

1、7月国内粗钢日均产量262.68万吨

国家统计局数据显示:2022年7月,中国粗钢日均产量262.68万吨,环比下降13.1%;生铁日均产量227.39万吨,环比下降11.3%;钢材日均产量342.71万吨,环比下降13.2%。7月,中国粗钢产量8143万吨,同比下降6.4%;生铁产量7049万吨,同比下降3.6%;钢材产量10624万吨,同比下降5.2%。1-7月,中国粗钢产量60928万吨,同比下降6.4%;生铁产量51090万吨,同比下降3.6%;钢材产量77650万吨,同比下降4.6%。

2、中国7月粗钢日产创近三年同期最低

受淡季下游需求释放不足等因素影响,7月,中国钢铁产量呈现快速回落态势。国家统计局数据显示,7月,中国粗钢日均产量262.68万吨,环比下降13.1%;生铁日均产量227.39万吨,环比下降11.3%;钢材日均产量342.71万吨,环比下降13.2%。机构分析表示,从全国生铁、粗钢和钢材日均产量来看,7月份全国粗钢日产已经创出了近三年以来同期水平的最低值。从重点大中型钢铁企业日均产量来看,大中型钢铁生产企业的产能释放已经明显受限,表明大中型钢铁企业亏损的局面有所加剧。

3、中钢协:8月上旬重点钢企粗钢日均产量回升

2022年8月上旬,重点统计钢铁企业共生产粗钢1943.31万吨、生铁1789.97万吨、钢材1942.56万吨。其中粗钢日产194.33万吨,环比增长2.81%;生铁日产179.00万吨,环比增长2.01%;钢材日产194.26万吨,环比增长2.89%。截至8月上旬,重点统计钢铁企业钢材库存量1705. 03万吨,比上一旬(即上月底)增加45.37万吨、增长2. 73%;比上月同旬减少99. 76万吨、降低5.53%;比年初增加575.34万吨、增长50. 93%;比去年同期增加242. 82万吨、增长16. 61%。

4、统计局:7月份规模以上工业原煤、原油、天然气、电力生产均保持增长

数据显示,7月份,生产原煤3.7亿吨,同比增长16.1%,增速比上月加快0.8个百分点,日均产量1202万吨。进口煤炭2352万吨,同比下降22.1%,降幅比上月收窄10.9个百分点。7月份,生产原油1713万吨,同比增长3.0%,增速比上月放缓0.6个百分点,日均产量55.2万吨。进口原油3733万吨,同比下降9.5%,降幅比上月收窄1.1个百分点。7月份,生产天然气171亿立方米,同比增长8.2%,增速比上月加快7.8个百分点,日均产量5.5亿立方米。进口天然气870万吨,同比下降6.9%,降幅比上月收窄6.0个百分点。

5、安徽:开展焦化企业焦炉煤气净化及深加工安全专项排查整治工作

安徽省发布焦化企业焦炉煤气净化及深加工安全专项排查整治工作方案,全面排查整治焦炉煤气深加工相关系统安全风险隐患。聚焦焦炉煤气制甲醇、焦炉煤气制LNG、粗苯加氢等装置,重点排查整治氢气、焦炉煤气等可燃气体压缩机厂房防可燃气体集聚措施落实情况,预加氢反应器、加氢反应器、甲醇转化炉、甲烷化反应器温度和压力检测报警、温度联锁切断等监测监控设施配备投用情况,粗苯加氢系统防窜料、紧急切断等设备设施配备投用情况,相关储存设施监测报警、联锁等监测监控设施配备及完好情况。

6、新钢电弧炉项目计划2023年底正式投产

2022年8月5日,新钢电弧炉节能环保升级易地改造项目正式开球,一个低碳环保的数智化工厂即将在袁河畔拔地而起,预示着一个崭新的开始。项目主要建设内容包括炼钢系统1台130t废钢预热水平连续加料电弧炉、2台130t电极旋转双工位LF炉、1台130t双工位RH真空处理装置、2台方坯连铸机、1套40t合金熔化炉及其它公辅设施;轧钢系统新建1条工业棒材线、1条工业线材线。截至目前,新钢电弧炉项目已完成电弧炉、合金熔化炉、LF精炼炉、RH真空炉、连铸机、行车及桩基施工的招标工作,计划2023年底正式投产。

7、建龙北满特钢铁路渗碳轴承钢质量获多方认可

近日,瓦房店轴承精密锻压有限责任公司、洛阳LYC轴承有限公司、成都天马轴承有限公司(以下简称瓦轴、洛轴、天马)分别传来消息,建龙北满特钢铁路货车渗碳轴承钢G20CrNi2MoA顺利通过三家轴承制造龙头企业供应商资质认定审核,成为其合格供应商。

8、水泥价格反弹有望一触即发

8月15日,天津、河北等地部分水泥企业发布调价通知函。记者在唐山市一家水泥企业发布的调价函中看到,由于熟料、矿石等价格上涨,原材料成本上升,致使企业生产成本不断提高。为保证企业正常运转,自8月15日16时起,在原价格基础上上调50元/吨。记者从多位市场人士处了解到,此前多个地区水泥价格见底,国内十余省份相继出台新的错峰生产计划。8月底天气转凉后,水泥行业将迎来传统旺季,价格全面反弹有望一触即发。

9、印尼万向镍铁项目第一台炉子正式烘炉

据消息:8月15日上午印尼万向镍铁项目第一台36000KVARKEF炉子正式烘炉,预计本月底出铁,第二台炉子计划9月中旬投产。

10、2019年以来,巴拿马船舶登记吨位增长了9.6%

据统计巴拿马船舶注册局的吨位增长了9.6%,2019年7月始现任政府接管期间增加了2040万亿吨,到如今的23940万亿吨。根据驻巴拿马共和国大使馆经济商务处的公告,到2022年7月,巴拿马舰队由8587艘船只组成。而根据巴拿马海事局(AMP)的统计数据,仅在今年7月31日,该注册局就增长了1.39%,并保持了27%的船队保留率,这代表了在2021年底10%的保留率的显著改善。

11、印尼政府吊销超2000个土地许可证 近四成涉及采矿业

在执行行业严格管理以及土地重新分配计划的过程中,印尼政府已吊销2000余个土地许可证,覆盖印尼全国超310万公顷土地。印尼投资部长巴利尔·拉哈达利亚(Bahlil Lahadalia)表示,在已吊销的2000余个土地许可证中,近四成涉及采矿行业,包括煤炭开采许可证306个,锡矿开采许可307个,镍矿开采许可100余个,另外还涉及数十个铝土矿、铜和金矿开采许可证。

12、BDI指数连续第三个交易日下跌

波罗的海干散货运价指数周一下跌73点,至1404点,跌幅4.9%,为1月28日以来的最低水平。海岬型船运价指数连续第三个交易日下跌,下跌216点,至1098点,跌幅16.4%,为11天来最大跌幅。海岬型船舶的日均收入减少1794美元,至9104美元。巴拿马型船运价指数连续第15个交易日下跌,下跌22点,跌幅1.2%,至1885点的四周低点。巴拿马型船舶日均收入下降194美元,至16967美元。超大型船运价指数连续第二个交易日上涨,上涨14点,报1607点,为7月20日以来表现最好的一天。

13、LME期铜收跌112美元

LME期铜收跌112美元,报7980美元/吨。LME期铝收跌44美元,报2390美元/吨。LME期锌收跌26美元,报3564美元/吨。LME期铅收跌6美元,报2178美元/吨。LME期镍收跌1023美元,报22013美元/吨。LME期锡收跌456美元,报24721美元/吨。LME期钴收跌500美元,报46955美元/吨。

14、国内期货主力合约大面积下跌

螺纹期货夜盘收跌1.01%,热卷收跌1.57%;铁矿石期货收跌1.94%。焦炭夜盘收跌0.42%,焦煤收跌0.32%。国际铜夜盘收涨0.04%,沪铜收涨0.05%,沪铝收跌1.86%,沪锌收涨0.10%,沪铅收跌0.30%,沪镍收跌2.88%,沪锡收跌0.65%。不锈钢夜盘收跌0.32%。上期所原油期货2209合约夜盘收跌1.11%,报688.00元人民币/桶。沪金夜盘收跌0.14%,沪银收跌1.57%。

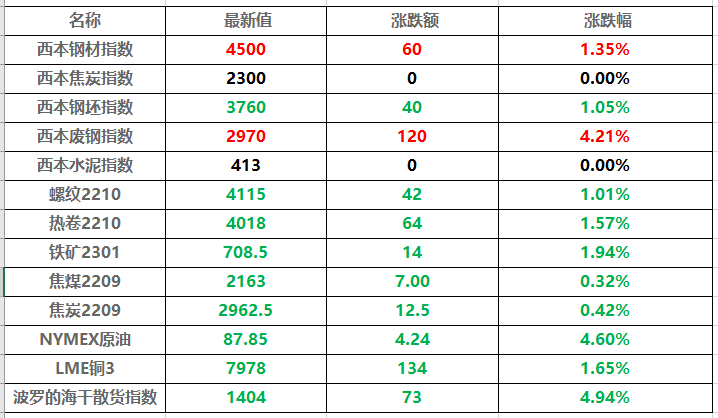

15、全球商品价格走势一览表

上一篇:不要多种药混着吃!新冠感染者居家用药,三个原则→

下一篇:“上架半日游”!新冠特效药开启网售?一盒近3000元!真是“神药”?

最近更新热点资讯

- 谷歌AI聊天记录让网友San值狂掉:研究员走火入魔认为它已具备人格,被罚带薪休假

- 豆瓣9.4,姐弟恋、三人行,这部大尺度太厉害

- Genes, Intelligence, Racial Hygiene, Gen

- 【土耳其电影】《冬眠》电影评价: 宛如一部回归伯格曼风格的道德剧

- 陌生人社会伦理问题研究

- 理论研究|前海实践的价值理性和工具理性

- 澳门刑事证据禁止规则

- 综艺普及剧本杀和密室逃脱助力线下实体店爆发式增长

- 日本小伙和五个小姐姐同居?看完我酸了!

- 第一学期高一语文考试期中试卷

- 高中必考的物理公式有哪些

- 这部大尺度的申奥片,却讲述了不lun恋...

- 心理语言学论文精品(七篇)

- 《贵妃还乡》 超清

- 专论 | 郭丹彤、陈嘉琪:古代埃及书信中的玛阿特观念

- 微专业招生 | 数字文化传播微专业列车即将发车,沿途课程抢先看!

- 生态安全的重要性汇总十篇

- 原创因“18禁”电影登舆论顶峰,万千少女一场春梦:这一生,足够了

- 章鱼头

- 读书心得体会

- 考研考北京大学医学部或者协和是一种怎样的难度?

- 央媒评女主播编造“夜宿故宫”:让肇事者付出代价,理所应当

- 库欣病患者求医记(流水账)

- 《太平公主》④ | 地位越高,越要装傻

- 爱体检 安卓版 v2.5